Les marchés ont l’air d’avoir intégré la période de confinement dans les prix. Et Maintenant ?

Le dernier rallye reflète l’optimisme quant à la fin de la paralysie économique causée par le coronavirus, mais les investisseurs ont peu de perspective sur les dégâts qui vont suivre…

Deux questions liées mais distinctes ont secoué les marchés financiers au cours des deux derniers mois : combien de temps dureront les fermetures et le confinement ; et à quel point la reprise de l’économie sera-t-elle difficile ? Les investisseurs ne s’alarment pas forcément de la première, mais ne doivent pas oublier qu’ils restent ignorants de la seconde.

Le S&P500 a augmenté de 12% cette semaine, son meilleur gain hebdomadaire depuis 1974. La nouvelle que l’Europe commence à lever les blocages des consommateurs alors que la propagation du coronavirus est contenue a alimenté l’optimisme chez les investisseurs, tout comme l’annonce jeudi par la Réserve fédérale d’un montant supplémentaire de 2300 milliards de dollars en prêts.

Mais la visibilité sur les conséquences de la période de verrouillage est encore très limitée.

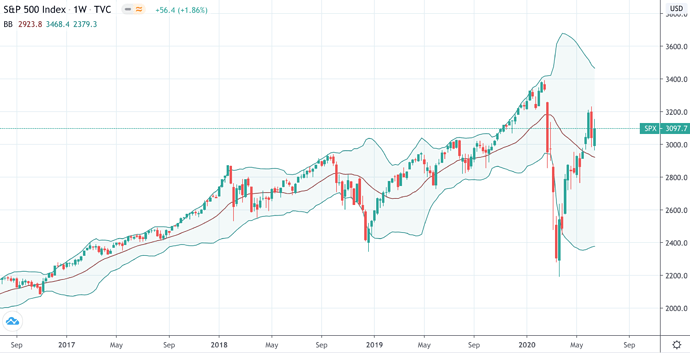

Depuis que la débâcle des marchés a commencé le 20 février, les fluctuations du marché boursier ont suivi quatre phases. La première a été la vente violente qui a duré jusqu’à ce que le S&P500 atteigne son plus bas niveau le 23 mars. Comme on pouvait s’y attendre, les actions dites défensives - comme les services publics, les soins de santé et les biens de consommation de base, dont les revenus dépendent moins de la vigueur économique - ont surperformé.

La deuxième phase a été le rebond de la semaine suivante, qui comprenait le plus grand bond d’une journée depuis 1933. Fait remarquable, les secteurs défensifs étaient toujours les plus performants, et les valeurs des voyagistes et des loisirs comme les compagnies aériennes et les hôtels n’ont pas vraiment rebondi. Cela suggère qu’il s’agissait d’un rebond de rééquilibrage : les avoirs en actions de nombreux fonds avaient tellement baissé que beaucoup ont été contraints d’acheter des actions pour remplir leurs mandats. Les actions se sont ensuite repliées, dans une troisième phase.

Le rallye de cette semaine a été fondamentalement différent - et plus optimiste. Les actions défensives sous-performent désormais les actions cycliques, même en excluant les actions pétrolières et gazières, qui ont été dopées par le rebond du prix du pétrole. Les actions américaines de tourisme et de loisirs sont en avance sur le S&P500.

Un poids massif semble s’être levé des épaules des investisseurs, qui craignaient que les blocages n’aient pas de fin en vue. Un aplatissement de la courbe d’infection Covid-19 a longtemps été considéré comme un tournant crucial.

L’une des raisons de la prudence est qu’il est encore très tôt pour anticiper la fin des blocages, en particulier aux États-Unis. L’autre est que les retombées économiques à plus long terme sont extrêmement difficiles à prévoir. Les prévisions des économistes pour la croissance de la production aux États-Unis cette année vont d’une augmentation modérée à une baisse vertigineuse de 15%. Les analystes sont presque aussi ignorants du deuxième semestre que du deuxième trimestre.

Le choc ponctuel sur l’économie à la suite des fermetures sera sûrement le pire depuis la Seconde Guerre mondiale. Beaucoup des millions de personnes licenciées (aux US) pourraient raisonnablement être réembauchés rapidement par leurs anciens employeurs. Alternativement, seulement quelques semaines de chômage et de faillites pourraient suffire pour créer une période prolongée de confiance et de dépenses des consommateurs. Une deuxième vague d’infections est également un scénario plausible.

La chute du pic au creux du S&P500 au cours de la chute boursière liée Covid-19 s’est élevée à 34%, bien en deçà des grosses baisses antérieures de la crise financière mondiale et de l’effondrement des dot-com, qui étaient respectivement de 57% et 49%. Dans le passé, les marchés boursiers ont généralement testé leurs points bas de marché baissier au moins une fois. Le S&P500 est maintenant en baisse de 18% par rapport à son sommet de février, tandis que le Nasdaq, riche en technologie, n’a chuté que de 6%.

La caractéristique déterminante des marchés boursiers est qu’ils sont tournés vers l’avenir. La hausse de cette semaine, cependant, concernait peut-être le présent uniquement, sans rien dire de l’avenir.