Les marchés étaient autrefois dominés par les « bulls » qui pensaient que les actions augmenteraient et les « bears » qui pensaient qu’ils baisseraient. Ces temps-ci, un autre animal est à la mode. Peu importe ce que font les actions, tant qu’elles font quelque chose.

Ces investisseurs se concentrent sur la volatilité, la quantité de mouvement des prix au fil du temps. Ces dernières années, la volatilité est passée d’une spécialité de traders de produits dérivés à un véhicule de négociation à part entière. Les investisseurs, petits et grands, parient des centaines de milliards de dollars sur la volatilité, notamment en pariant directement sur les mouvements de mesures comme le S&P 500, les actions d’entreprises individuelles ou les prix du pétrole.

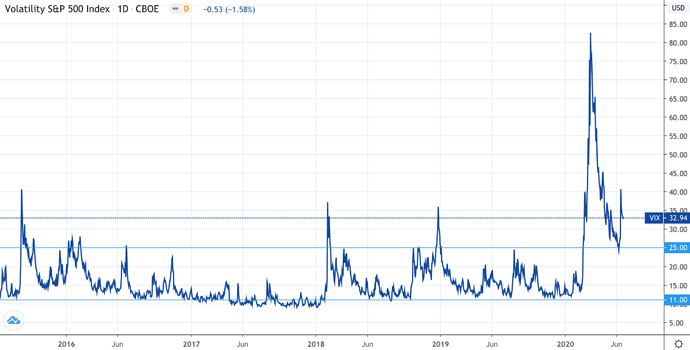

La pandémie de covid-19 a cimenté son arrivée, attirant de l’argent frais et de l’intérêt alors que les fluctuations boursières ont atteint de nouveaux niveaux. Depuis lors, de grandes fluctuations des actions - à la hausse comme à la baisse, y compris une baisse de plus de 1 800 points du Dow Jones - ont fourni aux traders de nombreuses opportunités de profit.

Le trading de volatilité a pris une telle ampleur que le trading sur les mouvements attendus du marché peut lui-même déplacer les marchés. Les paris sur une volatilité plus faible peuvent stimuler un cycle qui amplifie les périodes de calme. À d’autres moments, les stratégies peuvent aggraver les ralentissements une fois qu’elles ont commencé.

Les outils utilisés pour négocier la volatilité, comme les options, ont prospéré, avec des contrats liés à des milliards de dollars d’actions qui changent de mains au cours d’une semaine donnée.

Le VIX était considéré auparavant comme une simple mesure. Maintenant la volatilité est partout.

L’incertitude économique actuelle signifie que le trading de volatilité, et donc aussi la volatilité elle-même, devrait rester élevé alors que les investisseurs cherchent à s’en protéger ou, de plus en plus, à en tirer de l’argent.

Il est difficile de trouver dans le passé un moment où il y ait eu autant d’incertitude qu’aujourd’hui. C’est généralement bon pour les traders de volatilité. L’incertitude est leur amie.

Les tactiques de suivi de la volatilité varient de extrêmement risquées à relativement inoffensives. Certains tradent la volatilité elle-même, en exploitant des dérivés liés au VIX ou en utilisant des options pour exprimer si les fluctuations du marché vont diminuer ou s’accentuer. Les investisseurs sophistiqués utilisent depuis longtemps des outils ésotériques appelés swaps de variance, qui peuvent les aider à générer des gains ou des pertes explosifs, selon que les actions s’effondrent ou montent en flèche.

Plus de mille milliards de dollars de paris sur les produits dérivés liés au VIX se sont échangés cette année, plus du quadruple depuis dix ans.

Les fonds reposant sur des produits de volatilité négociés en bourse ont atteint un sommet de près de 12 milliards de dollars, et les volumes de négociation pour beaucoup ont atteint un record lors du récent tumulte. À certains moments cette année, un produit de volatilité figurait parmi les produits négociés en bourse les plus populaires sur l’ensemble du marché boursier américain.

Cette année, la volatilité des actifs des fonds spéculatifs sous gestion a atteint un record de 19,4 milliards de dollars, plus du double du montant d’il y a dix ans. De telles stratégies ont attiré de gros investisseurs comme le système de retraite des employés publics de la Californie de 395 milliards de dollars, le plus grand régime de retraite public des États-Unis et le Virginia Retirement System.

Dans d’autres stratégies, la volatilité est utilisée comme une mesure des décisions d’achat et de vente. Environ 330 milliards de dollars sont investis dans des fonds de contrôle de la volatilité, contre 123 milliards de dollars en 2010.

L’activité de volatilité a décollé après la crise financière, car les opérateurs de change et les banquiers ont mis au point de nouvelles façons de la négocier. Le premier produit négocié en bourse lié au VIX - connu sous le nom de « jauge de la peur » de Wall Street - a été introduit en 2009, peu de temps après l’effondrement des marchés du monde entier.

Après la dernière récession, la crainte de pertes boursières importantes qui peuvent anéantir un portefeuille de retraite a déclenché une ruée vers des produits promettant de monter lorsque les marchés s’effondrent. La décennie suivante de taux d’intérêt ultra-bas a conduit les investisseurs à des tactiques de plus en plus créatives pour rentabiliser les revenus et générer des revenus stables.

De nombreux investisseurs affirment que la volatilité est une classe d’actifs qui lui est propre, semblable aux actions et obligations comme un incontournable dans un portefeuille. Les investisseurs doivent envisager différentes stratégies qui généreront des rendements en période de turbulence sur le marché, avec des rendements obligataires proches des plus bas.

Ces dernières années, beaucoup ont accusé le trade populaire de parier contre la volatilité comme une raison pour laquelle les marchés étaient si placides. Les investisseurs, petits et grands, se sont tournés vers les options de vente dans le but de garder les marchés en ordre. Les courtiers des banques ou des entreprises de tenue de marché qui étaient les acheteurs finaux de ces contrats d’options se couvrent souvent en bourse, achetant sur des marchés en baisse et vendant sur des marchés en hausse.

Les produits notoirement risqués ont provoqué de grandes pertes. De par leur conception, beaucoup d’entre eux perdent régulièrement de l’argent au fil du temps, en partie à cause des caprices liés au trading de produits dérivés liés au VIX.

La récente vague de turbulence du marché a été jonchée de paris déçus sur la volatilité. De très gros fonds de pension américain ou canadien ont subi de grosses pertes cette année dans le cadre de stratégies d’investissement liée à la volatilité. Les marchés se sont comportés d’une manière jamais vue auparavant et le résultat a été violent pour certains…

D’autres sociétés de fonds spéculatifs ont fermé leurs portes en mars, à cause de conditions de marché extrêmement « défavorables ». Même des gérants « classiques » ont joué avec le feu du VIX et se sont brûlés. Ils ont annoncé la liquidation de plusieurs fonds après de lourdes pertes.

Pour certains investisseurs il est parfois difficile de gérer le risque associé aux dérivés complexes, s’ils ne s’y connaissent pas plus que ça et veulent simplement suivre la mode.