En trading, sur toutes les plateformes, chez chaque courtier et pour chaque produit à traiter vous verrez toujours deux prix affichés, l’un à côté de l’autre. Le deuxième est toujours plus élevé que le premier. La différence entre ces deux prix s’appelle le « spread » ou « bid-ask spread » ou encore « bid-offer spread ».

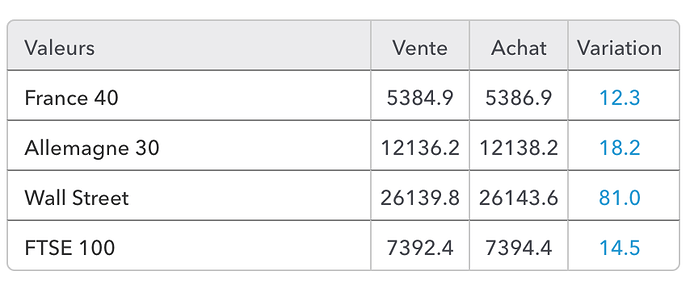

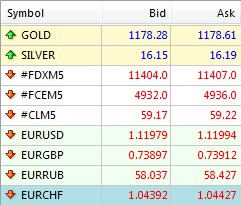

Voici des exemples :

Le « Bid » (acheter en anglais) est le meilleur prix auquel l’acheteur est prêt à acheter. Le « Ask » (demander en anglais) est le meilleur prix auquel le vendeur est prêt à vendre : il « demande » ce prix-là pour se séparer de son produit.

Attention aux confusions : sur le premier tableau avec France 40, etc. on voit « Vente » à gauche et « Achat » à droite… En fait, vous en tant que trader, si vous voulez acheter le produit France 40 (CFD sur le CAC40), alors vous cliquerez à droite sur le prix le plus élevé. C’est pourquoi ce courtier affiche « Achat » à droite. Ce n’est pas la norme mais ils font ça pour bien faire comprendre aux traders débutants que s’ils veulent acheter, c’est « à droite qu’il faut cliquer », même si le nom réel de ce prix est le « Ask ». De la même manière, si l’on veut vendre, on cliquera sur le prix « bid » ou « vente ».

Si tout cela paraît confus, il y a un moyen très simple afin de savoir à quel prix on achète et on vend : c’est toujours en votre défaveur. Ainsi, on achète au prix le plus élevé et on vend au prix le plus bas !

Mais attention ! Cela est vrai si l’on agit sur le « bid-ask » affiché. En effet, on peut très bien placer des ordres. Dans ce cas, je veux acheter le France 40 à 5375 (et pas au prix de marché actuel de 5386.9), je placerai un ordre d’achat à 5375. Celui-ci viendra se placer « à gauche » dans la colonne BID du carnet d’ordres. Et on attendra que le marché arrive à ce niveau et qu’un vendeur vienne nous frapper.

Un autre point essentiel à comprendre est le suivant : plus le spread est élevé, plus le trader sera perdant dès l’entrée dans le trade. A l’instant où j’achète France à 5386.9 le seul moyen de fermer la position est de vendre à 5384.9. Je perds donc la valeur du spread ou de la variation entre les deux prix, ici 12.3 pips. Il faut attendre que le marché bouge de 12.3 pips dans mon sens afin d’être à l’équilibre. En agissant sur les prix de marché, on est donc toujours en négatif du spread à l’ouverture de la position.

Fixe ou flottant

En ouvrant un compte de trading, vous aurez souvent le choix entre spread fixe ou spread flottant. Dans le premier cas, le spread pour chaque produit sera constant en permanence. En général il ne vous sera pas forcément favorable mais au moins vous connaissez sa taille.

Dans le cas d’un spread flottant, le spread varie en fonction des conditions de marché. Il peut être très serré comme très large. Lors d’annonces économiques importantes par exemple, il y a beaucoup d’activité dans le marché et le spread s’agrandit. En conditions calmes, le spread flottant est généralement faible.

A chacun de choisir ce qui l’arrange le mieux.